國際金融危機爆發以來,各國政府紛紛采取寬松的貨幣政策,注入大量貨幣流動性,這為下一次流動性過剩埋下了伏筆。為刺激經濟防止衰退,中國也采取了積極的財政政策和貨幣政策,在一定程度上帶來了通貨膨脹的壓力。作者認為,流動性過剩已成為當前和今后一段時期中國經濟面臨的難題。

|

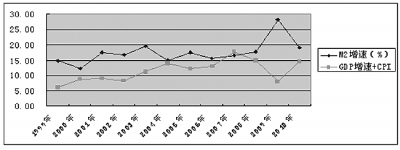

1999年—2010年中國超額貨幣供給

|

流動性過剩,是指相對于經濟增長的實際需要而言,貨幣供給過多或增速過快。但要判斷具體是在哪一點流動性開始過剩是很困難的,我們可以用以下經常采用的指標來進行大致判斷。

1、超額貨幣供給。從下圖可以看出,從1999年至今,中國的M2增速一直遠高于“GDP增速+CPI增長率”。2007年由于流動性過剩帶來了股市和房地產的泡沫問題,央行屢次提高存款準備金率和利率,并配合央票等手段加大回收流動性。但在2008年以后,貨幣政策轉向寬松,超額貨幣的發行呈現喇叭口形的放大,到2009年達到了一個高點。2010年因經濟增長速度提高并且通貨膨脹率上升,二者差距有所縮小。

這里值得提出的一個疑問是:回溯1991年—1998年間,中國的廣義貨幣M2增長率也一直處于高水平,剔除當時的高增長和高通脹,在1991年—1993年、1996年—1998年期間仍存在超額貨幣供給,但當時的超額貨幣供給并沒有帶來相應的通貨膨脹和流動性過剩問題,為什么前面所說的超額貨幣供給就引起了流動性過剩問題呢?

2、經濟的過度貨幣化。很多學者用經濟貨幣化比率M2/GDP作為衡量流動性過剩的指標。弗里德曼和施瓦茨等人研究認為:經濟貨幣化比率的差別基本上反映了不同國家的經濟發展水平,貨幣化比率與一國的經濟發達程度呈明顯的正相關關系,也就是說,一國經濟的貨幣化比率應當與該國經濟的發展程度相適應。我國的M2/GDP自1999年以來呈現快速上升的勢頭(表1),到2010年高達183%,而2010年美國的M2/GDP也不過64.28%。可見,中國的經濟已經過度貨幣化,貨幣相對于經濟發展的需要而言已經明顯過剩。

我們可以用經濟貨幣化來回答前面提出的疑問。在計劃經濟時代,只有消費品是投入到流通當中的,生產資料和資產不進入市場。市場經濟改革使得經濟的市場化、貨幣化程度不斷提高,需要較高的貨幣供給來滿足。特別是過去十年,生產資料的市場化不斷深化,其中包括土地和房地產的市場化改革、礦產資源的市場化開發。這期間各類金融市場的建設在很大程度上吸納了央行超額貨幣供給,也在相當程度上保證中國經歷了一段高增長、低通脹的時期。但隨著中國市場經濟體系的基本確立,特別是加入WTO以后,經濟的貨幣化過程基本完成或者速度放緩,超額的貨幣供給就在市場價格體系上表現出來。與此同時,2003年至今,中國還面臨著全球流動性過剩、國際收支雙順差和人民幣升值的環境,這些情況在以前都是不存在的。

如果貨幣供給是出于國內經濟增長的動機而投放,其負面作用表現就不明顯;而如果貨幣供給是被動投放的,與國內實體經濟的需要就會有所背離,其副作用就會表現得明顯而突出。

首先,過剩的流動性可能迫使中國經濟走向泡沫化的邊緣。過多的貨幣追逐有限的資產和實物,必然會帶來某些投資品和重要物資的價格上漲,繼而帶來通貨膨脹。

其次,經濟有陷入滯漲的風險。中國正處在工業化中后期,世界經濟復蘇步伐也還不穩定,人民幣升值還沒有停止,外需對我國經濟的拉動不再強勁,政府直接投資的通脹效應已經顯露。因此,中國經濟未來幾年有可能增長速度放緩,如果通貨膨脹率和失業率得不到有效控制,就有陷入滯漲的風險。

再次,中國資本市場的健康發展會因此面臨巨大風險。在全球流動性過剩和國內流動性過剩的雙重背景下,大量的投機資金充斥于資本市場,中國資本市場的制度建設和監管面臨著復雜動蕩的內外環境,風險進一步加大。

2001年中國正式加入WTO,2002年中國開始出現持續的“雙順差”,2003年開始外匯儲備迅猛增長,2003年下半年通貨膨脹率開始上升,“流動性過剩”也開始被國內學者們提出。

在開放視角下分析中國流動性過剩產生的原因,除了國內經濟高速增長和市場化改革過程中的超額貨幣供給外,國際資本大量流入也帶來了流動性的被動投放。外匯儲備快速增長導致的貨幣被動投放已成為我國基礎貨幣供給的主要部分。筆者利用1990年—2009年的數據,運用脈沖響應和方差分解技術對外匯儲備和GDP對基礎貨幣的沖擊程度和貢獻度做了分析,結果表明,外匯儲備對基礎貨幣的貢獻度最高達到23%,而GDP最高僅能解釋基礎貨幣8.4%的變動。

在出口導向型的發展模式下,中國的經常項目順差自2001年以后迅速擴大,從2000年到2008年,8年間增長了20倍。我國出口商品換來了外匯儲備,同時FDI流入也是國際資本進入中國的一個渠道。隨著人民幣利率的提升,大量國際熱錢基于套利動機流入中國,國內為了治理通貨膨脹不斷加息,必然誘使更多熱錢進入,加劇流動性過剩。

如何化解流動性過剩?筆者認為,任何單一的措施都是治標不治本的,必須采取系統的、歷史的思路。一方面要減少國際資本的過度輸入,另一方面要控制或降低流動性過剩帶來的危害。改革外匯管理體制,切斷外匯儲備與貨幣供給的直接聯系,積極參與并促進國際貨幣體系的變革,等等,都是未來努力的方向。