|

國家發改委今年第一批企業債發行規模公布后,兩只首次亮相的中小企業集合債券立刻吸引了人們關注的目光。其一是深圳市20家中小企業集合債券,發行規模為10.3億元,其二是中關村7家高新技術中小企業集合債券,發行規模為3.7億元。

|

|

本報資料照片 | 中小企業集資的“及時雨”

實力雄厚的大企業發債券屢見不鮮,中小企業發債券此前則難以想像。現實中,中小企業渴望的中長期資金很難從商業銀行獲得,上市融資門檻相對又高,中小企業集合債券的問世,成為緩解中小企業資金饑渴的及時雨。

深圳市20家中小企業集合債券的相關項目負責人在接受記者采訪時說,其實早在2004年組織中小企業聯合發債的想法就已經產生。“深圳民營企業聚集,如何解決融資問題早就引起了我們的重視。”據悉,這20家企業全都為民營企業,其中不乏像金立手機這樣近年效益很好有一定品牌知名度的企業。

這位負責人還向記者表示,這次聯合發債在某種意義上是一種創新性的嘗試。由國家開發銀行做擔保,政策性擔保機構深圳市中小企業信用擔保中心、高新投及商業擔保機構中科智共同做反擔保這在以往的發行企業債的過程中很少見。而由于國家開發銀行是集合債券的擔保人和總承銷商,集合債券獲得AAA信用評級。集合債券總規模10.3億元,發行期5年。

業內專家對記者說,實際上集合債券在債券市場并不是新鮮事物,早在1998年的時候就曾有過嘗試,中關村地區和蘇州地區都曾組織過本地區的高新技術企業集合發債。但直到2003年03高新債的推出及在2006年成功兌付,這一做法才開始得到監管部門的認可。

2003年,不同高新區的12家企業采用“統一冠名、分別負債、分別擔保、捆綁發行”的方式發行03高新債。發行總額為8億元,期限3年,票面年利率3.52%,到期一次還本付息。03高新債經中誠信和聯合資信分別評級,債券信用級別達到了AA級。根據相關約定,12家企業分別提供無條件不可撤銷連帶責任保證,各發行人所在高新區財政分別為該期債券的按時足額償付提供了承諾。03高新債的設計與操作方其實正是國家開發銀行。有業內人士表示,國開行獲得深圳市政府的認同,并最終合作設計推出深圳市中小企業集合債券,那一次的實戰經驗很關鍵。

固定利率 分次還本

據悉,為了降低中小企業融資成本,此次深圳市20家中小企業集合債券采取固定利率、分次還本方式發行。中小企業集合債券的年綜合成本不高于人民銀行同期同檔次貸款利率,力爭小于7%。企業從第三年開始以3、3、4的比例分3年還本,而債券將主要面向機構投資者發行。這位負責人還向記者透露,本周內將向社會各界公布具體發行計劃,包括承銷團名單等細節。他用“有條不紊”來形容目前工作的進展狀況,還說發行力爭在7月底、8月初完成。

而對于中關村的高新技術企業,這個打包聯合發債的計劃也早在2002年就已醞釀在心。“單家中小企業發債,由于所需額度比較小、資信評級、發債擔保等成本比較高,因此很難獲批。”中關村擔保副總經理秦愷曾對媒體記者表示,而讓多家中小企業捆綁成一個發債主體的想法也由此萌生。

因此,從2002年6月開始,中關村擔保從他們現有300多家客戶中,根據企業可持續盈利性、資產負債結構、償還能力等指標進行篩選,初選出20家,而這些企業無論從凈資產還是利潤方面都能滿足監管機構的基本發債要求。但是,中小企業打包發債方案最終上報發改委卻是在4年后的2006年。第一次上報未能獲批,而這第二次上報獲得了發改委的批準。

關鍵是擔保者的信用

不論是4月中旬已經正式啟動發行計劃的深圳市20家中小企業集合債券,還是尚處于籌備階段的中關村7家高新技術中小企業集合債券,雙方均對發行前景表示樂觀,并在不同場合表達了希望要繼續打包發行第二批企業債的愿望。

深圳市貿工局在其網站上公布了其2007年度責任目標白皮書,其中稱,“力爭8月前,研究制定2007年深圳市自主創新型民營及中小企業集合發債工作方案,完成參與集合發債企業與項目的組織申報及預審工作,并上報國家發改委。”

秦愷也曾表示,倘若此次發行順利,中關村擔保就會考慮發行二期甚至三期中小企業打包債券。

而眾多承銷商對企業集合發債的風險也看法不一。太平洋證券債券分析師李偉平表示,中小企業集合債券屬于新的債券品種,這種債券品種可以把多家企業的融資和信用捆綁在一起,使得風險更加分散化,承銷商則不會在這方面顧慮太多。

招商證券債券分析師何欣則表示,不管是集合發債還是個體發債,這些具體的發債方式和風險沒有直接的關系。關鍵要看擔保者的信用,這是問題的核心所在。

|

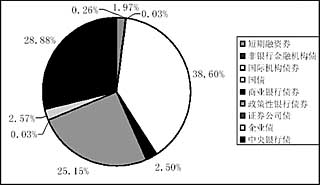

中國債券市場結構示意圖 |

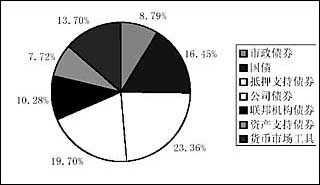

美國債券市場結構示意圖 |

|

|

數據來源:中央國債登記結算公司

數據截止日期:2005年12月末 |

數據來源:美國證券業協會

數據截止日期:2005年12月末 | |