中國證券市場終于正式步入了期權(quán)時代。2月9日,上證50ETF期權(quán)正式上線。上線首日,得益于嚴格的投資者準入、持倉限制等措施,上證50ETF期權(quán)運行平穩(wěn),并未出現(xiàn)類似權(quán)證的爆炒情況。在業(yè)內(nèi)人士看來,期權(quán)這一風險轉(zhuǎn)移工具的推出,將為中國龐大的長期資金進入股市進一步掃除障礙,不過,個人投資者仍需謹慎使用這一“雙刃劍”。

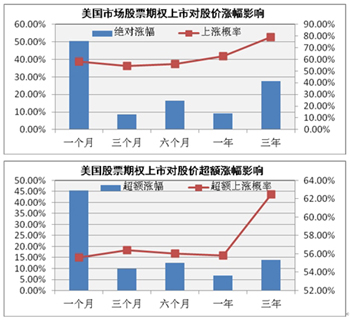

| 美國市場期權(quán)上市后標的證券價格表現(xiàn) |

|

|

數(shù)據(jù)來源:上交所 |

平穩(wěn) 首秀未現(xiàn)爆炒

上交所數(shù)據(jù)顯示,截至2月9日收盤,上證50ETF期權(quán)正式上市交易的合約總數(shù)為40個,包括認購和認沽兩種類型,4個到期月份(3月、4月、6月和9月)和5個行權(quán)價系列。50ETF期權(quán)上市首日全天總成交量18843張,其中認購期權(quán)11320張,認沽期權(quán)7523張;權(quán)利金成交額0.287億元,成交名義價值4.318億元;全天未平倉合約數(shù)11720張。全天共542個賬戶參與期權(quán)交易,其中個人投資者492個,機構(gòu)投資者50個。對沖前成交持倉比為1.61,對沖后成交持倉比為2.17,低于美國期權(quán)市場和中金所股指期貨市場的10倍水平。

上交所表示,上市首日50ETF期權(quán)定價合理,期權(quán)市場成交價與根據(jù)國際衍生品市場最常用的期權(quán)定價公式計算得出的理論價偏離度僅1.47%,低于成熟市場10%的偏離水平。當日,實值合約價格均高于虛值合約,遠月合約價格均高于近月合約,未出現(xiàn)價格倒掛現(xiàn)象。此外,反映投資者對標的證券市場預期的認沽認購比指標為0.66(低于1表示對市場看好),與當天50ETF上漲趨勢一致。期現(xiàn)聯(lián)動關系良好。

WIND統(tǒng)計數(shù)據(jù)顯示,現(xiàn)貨市場方面,A股整體走勢先抑后揚,截至收盤,上證綜指上漲19.21點,漲幅為0.62%,收報3095.12點,深證成指漲77.04點,漲幅為0.71%,收報10868.14點。兩市全天成交約4261億元,中小板指收盤跌0.50%,創(chuàng)業(yè)板指收盤跌1.28%。

從上市首日的表現(xiàn)看,50ETF期權(quán)對提振現(xiàn)貨市場信心起到積極作用。上周末市場出現(xiàn)了較多利空消息,特別是證券公司禁止代銷傘形信托、監(jiān)管部門重申兩融業(yè)務準入門檻等,市場普遍預期本周一大盤將出現(xiàn)一定幅度的調(diào)整。但從實際情況看,上證50指數(shù)全天上漲1.79%,漲幅遠超上證綜指,表明市場對50ETF期權(quán)總體認可。

申萬宏源表示,由于試點初期期權(quán)門檻較高,獲得交易資格的投資者相對較少,且目前持倉限額較嚴,首日成交量相比仿真交易有所下降,符合預期,預計隨著投資者對期權(quán)熟悉程度的加深,限制將逐步放松,成交量有望改善。

上交所總經(jīng)理黃紅元當天表示,股票期權(quán)是一種復雜的風險管理工具,在我國是新興事物,投資者不熟悉,需要一個學習、了解的過程。因此,股票期權(quán)上市初期,上交所設置了較高的投資者門檻和嚴格的風控措施,“我們不預期試點初期交投活躍,也不預期期權(quán)功能會立即展示,而是立足長遠,確保順利起步、平穩(wěn)運行。”他強調(diào)。

考驗 投資者需面對“雙刃劍”

交通銀行首席經(jīng)濟學家連平表示,股票期權(quán)作為一項國際市場成熟的基礎性金融衍生工具,在豐富投資者風險管理手段、完善市場功能等方面具有重要的意義,也會對投資者的收益和風險產(chǎn)生重大影響。期權(quán)可為投資者提供獨有的風險轉(zhuǎn)移工具(保險功能),同時也為投資者提供了更加豐富的交易策略組合,可顯著提升投資者的資金使用效率,為投資者進行價值投資提供支撐。

中金公司首席經(jīng)濟學家梁紅表示,期權(quán)使得任何有關標的指數(shù)或個股的利好利空事件會更快被現(xiàn)貨價格所確認,從而提升市場有效性。從投資者角度,由于其豐富的投資方式,必將吸引大量的專業(yè)投資者深度介入,同時對個人投資者形成天然的知識壁壘,故有助于調(diào)整市場的投資者結(jié)構(gòu),增強市場的專業(yè)化和理性程度(A股市場中散戶占比超過40%,而發(fā)達國家金融市場中個人投資者一般不超過20%)。從產(chǎn)品角度,期權(quán)的逐步推行有助于實現(xiàn)金融市場的產(chǎn)品創(chuàng)新。期權(quán)推出僅僅是我國完善金融衍生品市場的起點,理想情況下,個股期權(quán)推出之后的五到十年內(nèi),金融創(chuàng)新的步伐將漸漸加速,各類更復雜衍生產(chǎn)品的推出也將提上日程。

不過,考慮到期權(quán)工具的復雜性,風險防范也不容忽視,尤其對于個人投資者而言。證監(jiān)會副主席姚剛表示,股票ETF期權(quán)既是管理風險的工具,也可能造成新的風險,是把雙刃劍,如何趨利避害,用好這把雙刃劍,發(fā)揮好其獨特的作用,需要市場參與各方共同努力。

武漢科技大學金融證券研究所所長董登新對《經(jīng)濟參考報》記者表示,ETF期權(quán)本身專業(yè)性很強門檻很高,目前還是比較適合機構(gòu)使用。對于散戶來說,ETF期權(quán)最大意義在于,可以與融資融券和股指期貨一起,相互佐證,相互印證現(xiàn)貨市場對股市的判斷。建議散戶先旁觀先學習,多了解市場規(guī)則,將來門檻可能有所降低,散戶不必著急。

證監(jiān)會表示,個人投資者參與股票期權(quán)交易時應注意六大風險,包括價格波動風險、市場流動性風險、強行平倉風險、合約到期風險、行權(quán)失敗風險、交收違約風險。梁紅表示,高杠桿性是期權(quán)的一大矚目特征,與期貨這類因保證金要求而具備最大杠桿的衍生品不同,買入期權(quán)無需保證金,因此其杠桿率可能超乎想象,虛值期權(quán)的杠桿率達到上百倍也不足為奇,在期權(quán)投資中,以小博大的巨大誘惑無處不在,時刻考驗著投資者的理性。

除障 長期資金入市障礙掃除

作為市場基礎功能完善的舉動,股票期權(quán)的正式上線,也被認為可以進一步掃除長期資金入市的障礙。黃紅元表示,通過股票期權(quán),能夠幫助投資者擺脫線性損益制約,滿足保險、社保和養(yǎng)老金等長期資金“本金安全、價值投資”的需求,改善市場資金結(jié)構(gòu)。

上交所表示,我國股市投機氣氛較濃厚,行情看漲則一擁而入,行情看跌時便一哄而出,導致股價大幅動蕩。造成這種助漲助跌現(xiàn)象的重要原因是長期投資者無法在市場上規(guī)避股價波動帶來的系統(tǒng)性風險,因而在行情看淡時不得不拋售股票。推出股票期權(quán)后,長線投資者為避免股票下跌而帶來的損失可買入或賣出相對應或者相近的股票期權(quán)進行套期保值,從而鎖定投資損失,增強持股信心。

海通證券首席經(jīng)濟學家李迅雷表示,在當前中國經(jīng)濟轉(zhuǎn)型加速的情況下,上市公司經(jīng)營不確定性加大。投資者尤其迫切需要更多的風險管理和風險轉(zhuǎn)移工具。對于中國當前的股票市場,通過股票期權(quán)吸引長期資金入市,引導價值投資理念,具有特別的現(xiàn)實意義。股票期權(quán)的推出將極大地豐富包括保本產(chǎn)品在內(nèi)的低風險產(chǎn)品,滿足長期資金風險管理和增強收益的需要;可提高現(xiàn)貨市場流動性、提升市場深度,降低機構(gòu)投資者大規(guī)模資金進出的市場沖擊成本;期權(quán)的保險功能和多樣化的交易策略便利了投資者構(gòu)建更為理性的資產(chǎn)組合,可減少單一的趨勢投機交易。

WIND統(tǒng)計數(shù)據(jù)顯示,截至2014年三季報,基金重倉流通股持倉市值為3141.5億元,QFII重倉流通股持股市值為1058.8億元,保險公司重倉流通股持股市值為5080.2億元,社保基金重倉流通股持股市值為1293.9億元,上述四種長期資金合計持股市值約為1.06萬億元,占整個市場比例僅為3.4%。而就成熟市場而言,以美國為例,藍籌股市值占市場總市值的80%,網(wǎng)絡股和高科技股則占20%,養(yǎng)老基金、保險公司這一類長期資金持有市值的40%-60%,而這些長期資金之所以源源不斷地進入股市,重要原因就是有期權(quán)這樣的風險轉(zhuǎn)移工具。按照A股目前31萬億元的流通市值計算,上述機構(gòu)持有比例每上升一個百分點,將給市場帶來3100億元的增量資金。在謹慎估計的情況下,如果這些機構(gòu)的市值占比能夠達到30%,這意味著整個市場將增加近9萬億元的資金。