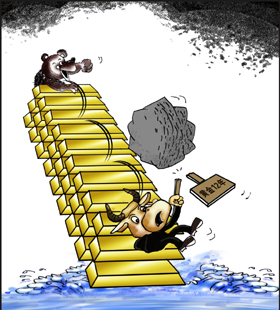

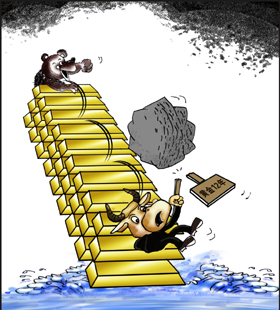

íííí╩đł÷┼đöÓ▓╗Ď╗úČÎ▀¤˛ôń╦Ě├ďŰxúČîú╝Ď╠ß╩żÎóĎÔ´L(fĘąng)ŰU

ííííŻârΰ╔¤▀^╔Ż▄çíúĆ─╚řéÇŻ╗ĎÎ╚Ň▒ęÁ°ËÔ225├└ď¬/░╗╦żúČć╬Í▄Łq5%╩ŇĆ═(fĘ┤)▀^░Ű╩žÁěúČÍ╗Ë├┴╦â╔Í▄ĽrÚgíúčoŇôĚÍ╬÷ÖCśő(gĘ░u)║═┘Y▒ż┤ˇ¸{╚š║╬┤Á´L(fĘąng)úČüćÍŮÁ─îŹ╬´┘Ć┘IŇ▀▓ó╬┤╩ž╚ąîŽŘSŻÁ─┼d╚ĄúČŻârÁ─╠°Đ┬╩ă┐˝ÜgÁ─Ë╔ţ^úČŰSͫ°üÝÁ─ŘSŻôî┘Ć│▒║═5ď┬1╚ŇÁ─¤┬Á°úČÎîŻâr║ˇ╩đÎ▀¤˛ŞŘ╝Ëôń╦Ě├ďŰxíú

ííííËđ╩đł÷╚╦╩┐ĚÍ╬÷úČ╔óŢ»é┐˝┘IŻÍ╗Ľ■ţA(yĘ┤)╩żŻâr╚ď╬┤ĎŐÁÎúČ╔óŢŬ(yĘęng)ÎóĎÔ´L(fĘąng)ŰUíúĎ▓ËđË^Řc┼c┤╦¤ÓĚ┤úČŇJ×Ú░ÚŰS╚źă˛đ┼Ë├ěŤÄ┼Ě║×E╦«╬╗▓╗öÓ╔řŞ▀úČŘSŻÁ─ârÍÁ═ŢÁě╠ěҸîóďŻ░l(fĘí)├¸´@íúç°ŰHěŤÄ┼ˇw¤Á┤Šď┌╠ý╚╗╚▒¤Ţîž(dĘúo)Í┬ŘSŻÚLĂ┌Î▀┼úÁ─┌ůäŢ▓╗Ľ■Ş─Îâíú

|

|

|

đ▄üÝ┴╦ú┐ đ┬╚A╔š░l(fĘí)

┌w─╦Ëř/θ |

ííííĚ┤ŮD(zhuĘún)ííŻârΰ╔¤▀^╔Ż▄ç

íííí5ď┬1╚ŇúČŻ╩đđđăÚď┘┤╬╔˙ÎâíúŻěÍ┴▒▒żęĽrÚg5ď┬2╚Ň┴ŃĽrúČcomexŻâr¤┬Á°2.18%úČÍ┴1440.00íú°ď┌┤╦Í«ă░úČŻârůsć╬Í▄╔¤Łq5%íúË╔┤╦┐╔ĎŐŻ╩đÁ─´L(fĘąng)ďĂÎâ╗├íú

íííí▓╗▀^úČ┼c4ď┬12╚Ňíó15╚Ňâ╔éÇŻ╗ĎÎ╚ŇÁ─┤ˇÁ°¤Ó▒╚úČ▀@śËÁ─ŁqÁ°╚ď╚╗ťě║═ďSÂÓú║4ď┬12╚ŇúČ╝~╝sŘSŻ╩đł÷úČÚ_▒P║ˇŻ╗ĎÎćTđ──┐ÍđÁ─˝RĂńÍZĚ└żÇ╝╝đg(shĘ┤)Řc╬╗1540├└ď¬║▄┐ý▒╗Á°ĂĂúČď┌30ĚÍšŐâ╚(nĘĘi)│÷ČF(xiĘĄn)┴╦Ş▀▀_1000╚f░╗╦ż(300çŹ)Á─ĺü╩█íú╝»Íđĺü╩█Ďř░l(fĘí)Á─┐Í╗┼║▄┐ý╗\ŇÍŇűéÇ╩đł÷úČŘSŻârŞ˝▒╗┤ˇĚ¨└şÁ═íú15╚Ň└^└m(xĘ┤)╔¤ĐŢ▀B└m(xĘ┤)▒└▒P╩Ż▒ęÁ°úČâ╔éÇŻ╗ĎÎ╚Ňâ╚(nĘĘi)ŘSŻârŞ˝▒ŃÁ°╚ą15%íú

íííí30─ŕĎ╗Ë÷Á─đđăÚ│÷║§╦¨Ëđ╚╦Á─ĎÔ┴¤úČĎ╗đę═Â┘YŇ▀ôp╩žĹKÍěúČí░ŘSŻ╩«Â■─ŕ┼ú╩đŻKŻY(jiĘŽ)í▒Á─ĐďŇô╦─ĂíúŻ╚┌┤ˇ¸{╦¸┴_╦╣öÓĐďúČď┌ÜWď¬ÄÎŻŘ▒└ŁóŰAÂ╬úČ▒żĹ¬(yĘęng)θ×Ú▒▄ŰU╠ý╠├Á─ŘSŻ┼cĂń╦Ř┘Y«a(chĘún)ârŞ˝Á─╣▓═Ȥ┬╗ČúČś╦ͿͰθ×Ú▒▄ŰU╠ý╠├Á─ŘSŻĎĐŻŤ(jĘęng)▒╗┤ŢÜžúČŘSŻ▓╗ď┘╩ăéÇ░▓╚źÁ─▒▄´L(fĘąng)Ş█íú

ííííÁź┼cĚÍ╬÷ÄčÁ─▒»Ë^┼đöÓ▓╗═ČúČČF(xiĘĄn)ěŤŘSŻârŞ˝Á─¤┬Á°ÎîŇűéÇüćÍŮÁ─îŹ╬´┘Ć┘IŇ▀┼dŐ^▓╗ĎĐíúÄÎ╠ýÍ«â╚(nĘĘi)úČËíÂ╚íóÍđç°íó╠ęç°íóËíÂ╚─ß╬¸üćÁ─îŹ╬´┘I▒P┴Ž┴┐▒ŃÚ_╩╝´@ČF(xiĘĄn)úČîŹ╬´ŘSŻ┘I╝Ď┼c╩đ├˝╦┼ÖCĚŕÁ═┘I╚ŰúČôî┘ĆŻÄ┼íóŻëK║═ŻŚlúČüćÍŮŻŚlŕĹ└m(xĘ┤)│÷ČF(xiĘĄn)Ďšâr│ÍěŤÂ°╣┴Á─ăÚŤríú

ííííç°â╚(nĘĘi)▀@╣╔┘Ć┘IŘSŻÁ─čß│▒´@╚╗╚ďď┌│Í└m(xĘ┤)úČËđé¸ĐďĚQúČâ╚(nĘĘi)Áě┤ˇ┼˙╠ďŻ┐═ŻMłFŞ░Ş█ôîŻúČĂŻż¨├┐ć╬Ż╗ĎÎ▀_3╚fď¬íúí░╬ňĎ╗í▒Ă┌ÚgúČËŤŇ▀ď┌▒▒żę▓╦░┘íóç°╚AÁ╚╔╠ł÷┐┤ÁŻúȤÓ▒╚Ăń╦ű┘FŻî┘║═ÍÚîÜ╣˝┼_úČŘSŻ╣˝┼_ă░Î╔ďâ┘Ć┘IÁ─╚╦öÁ(shĘ┤)├¸´@ŞŘÂÓúČ╔§Í┴Ëđ▓┐ĚÍŇ╣╣˝┼RĽr┐ŇÍ├íúĎ╗╬╗ŚţđŇ┼«╩┐¤Ű×Úđíâ║ÎË┘ĆÍ├Ď╗éÇŘSŻÝŚ╚ŽúČ▒╗╩█ěŤćTފͬ┼RĽrčoěŤúČÍ╗║├▀xô˝┴╦ĺýëőíúí░▓╗╣▄╩▓├┤úČ┐éÍ«╩ăϬ┘IŘcúČŻ˝╠ý▓┼378ď¬Ď╗┐╦úČäŁ╦Ń║▄ÂÓíúí▒╦řŇfíú

ííííŚţ┼«╩┐Á─Î÷ĚĘ▓óĚăéÇ└řúČËŤŇ▀ď┌▓╦░┘╣ź╦ż┐éÁŕ╦─îËÁ─ŘSŻ═Â┘Y╣˝┼_ă░┐┤ÁŻúČ┘Ć┘I═Â┘YŻŚlÁ─ţÖ┐═ĎĐŻŤ(jĘęng)┼┼ĂÚLŕáúČ▓╦░┘ĂĚ┼Ă═ĂĆV▓┐ŻŤ(jĘęng)└ÝŚţ─╚ŞŠďVíÂŻŤ(jĘęng)Ł˙ůó┐╝łˇíĚËŤŇ▀úČ├ŠîŽ┤╦┤╬Żâr¤┬Ň{(diĘĄo)úČ╩đ├˝╝»Íđ┘Ć┘IÁ─ăÚŤrúČ▓╦░┘╣ź╦żĎĐĐa│ń┴╦1çŹÂÓÁ─╔╠ĂĚúČĎď▒úÎC╩đł÷╣ęŬ(yĘęng)íú

íííí╩┬îŹ╔¤úČĎďÍđç°║═ËíÂ╚×Ú┤˙▒ÝÁ─üćÍŮ├˝ÚgđŔăˇúČ▒╗ŇJ×Ú╩ăŻârĆŐä┼Ě┤ĆŚÁ─͸ϲíú░┤ŇŇĎ╗╬╗ĚÍ╬÷╚╦╩┐Á─ŇfĚĘúČí░޸┤ˇ═ÂđđĎ╗▀ůÁ╣Î÷┐ŇŘSŻúČ▒żĎď×Ú═Â┘YÖCśő(gĘ░u)Ľ■┤ˇ┴┐ĺü▒PúČ╦űéâď┘ÝśäŢÁ═╬ŘúČŤ]¤ŰÁŻ░Ű┬ĚÜó│÷üćÍŮ╚╦ÁŻŻÁŕ╔§Í┴╚ą║ú═Ô┘IŘSŻîŹ╬´úČÜv╩ĚđďÁ─ôî┘ĆŘSŻ│▒îž(dĘúo)Í┬Ş▀╩óđű▓╝═úÍ╣Î÷┐ŇŘSŻúČ▀@Ď╗ŢćÍđç°┤ˇőî┌A┴╦íúí▒

íííí▓ęŮ─ííÖCśő(gĘ░u)▓▀┬ďvs├˝ÚgÍă╗█

ííííÁź╩đł÷Îâ╗├─¬ťyúČŇlŢöŇl┌A▓╗ÁŻÎţ║ˇĎ╗┐╠ŰyĎŐĚÍĽďúČ°ç°ŰHÖCśő(gĘ░u)éâ┤╦ă░¤Ąđ─éńĹ(zhĘĄn)Á─ÍŰŻz˝R█EúČŞŘÎîí░Íđç°┤ˇőî┤ˇĹ(zhĘĄn)╚AᾯÍí▒Á─Ų┤a╚š║╬ŻY(jiĘŽ)żÍÂÓ┴╦ÄÎĚÍ▓╗┐╔ͬđďíú

íííí╩┬îŹ╔¤úČŕP(guĘín)Ë┌├└┴ÍÁ╚ç°ŰH═Âđđ╝»ÍđÎ÷┐ŇŘSŻúČ╩đł÷╔¤ĎĐŻŤ(jĘęng)Ëđ▓╗╔┘é¸┬äíúĂńÍđúČ4ď┬12╚Ň«ö╠ý═╗╚╗│÷ČF(xiĘĄn)Á─żŮţ~┘u┐Ňĺüć╬▒╗ŇJ×Ú╩ăÎţ├¸´@Á─█E¤ˇÍ«Ď╗íú▓╗âH╚š┤╦úČĎď═¨Żâr¤┬Á°ĽrúČŘSŻÎÔ┘U└ű┬╩Â╝Ľ■├═┴ĎÁě┤ˇĚ¨▓ĘäËúČ°┤╦┤╬ŻârŰmď┌╝▒äí¤┬Á°úČŘSŻÎÔ┘U└ű┬╩ůsÄÎ║§║┴čoÎâ╗»íúĚÍ╬÷ŇJ×ÚúČŘSŻÎÔ┘U└ű┬╩═Ę│ú╗¨Ë┌╗¨▒ż├Šđ┼¤ó║═╩┬╝■▓ĘäËúČÎţŻŘÁ─Żâr┤ˇÁ°┐╔─▄Ňf├¸úČ╗¨▒ż├ŠŤ]Ëđ╠ź┤ˇÁ─ÎâäËúČ▓ó▓╗╩ă▀@Ţćĺü╩█Á─ŇTϲíú

íííí°ż═ď┌┤╦ă░úČĎ╗Í▒┐┤║├ŘSŻÁ─ç°ŰHÖCśő(gĘ░u)Ď╗Ě┤│úĹB(tĘĄi)Áě╝»ˇw│¬┐ŇŘSŻíú╚đ┼Ńyđđ2ď┬ĚŢţA(yĘ┤)ťy╩đł÷ĎĐŻŤ(jĘęng)Ë|ÝöúČĚĘç°┼dśI(yĘĘ)ŃyđđďuŇôŘSŻĽr┤˙Á─ŻKŻY(jiĘŽ)╝┤îóÁŻüÝíúŞ▀╩óĎÓ░l(fĘí)▓╝ďuŇôłˇŞŠúČď┘Â╚¤┬Ň{(diĘĄo)ŘSŻârŞ˝ţA(yĘ┤)Ă┌úČ╔§Í┴ŞŠďV┐═ŢČF(xiĘĄn)âr┘u│÷ŘSŻíú

ííííÍ°├űŻŤ(jĘęng)Ł˙îW(xuĘŽ)Ň▀╦╬°Ö▒°ŇJ×ÚúČ▀@îŹŰH╔¤╩ăĎ╗┤╬ůf(xiĘŽ)Ň{(diĘĄo)║├Á─Ď╗Í┬đđäËúČí░▀@▓╗┐╔─▄╩ăŇř│úÁ─╩đł÷Ż╗ĎÎđđ×ÚúČŇř│úăÚŤrÍ«¤┬├┐╠ýÁ─Ż╗ĎÎĎÄ(guĘę)─úÂ╝ËđĎ╗ÂĘÁ─▓Ę̨úČÁź¤˝4ď┬12╚Ň│÷ČF(xiĘĄn)Á─╝»Íđ┤ˇĎÄ(guĘę)─úĺü╩█úČ┐╔ĎďŇf╩ă╩Ěčoă░└řÁ─íúϲ┤╦Ď╗ÂĘ╩ăËđËőäŁíóËđţA(yĘ┤)Í\Á─▓┘┐vđđ×ÚúČôQżńďĺŇfúČ▀@ł÷¤┬Á°îŹŰH╔¤╩ă▒╗ËőäŁ│÷üÝÁ─íúí▒

íííí─ă├┤úČ╩ăŇlí░îž(dĘúo)ĐŢí▒┴╦ŘSŻ▀@┤╬öÓĐ┬╩ŻÁ─▒ęÁ°ú┐░▓┬ô(liĘón)╝»łF╩Τ»ŻŤ(jĘęng)Ł˙îW(xuĘŽ)╝Ď▀~┐╦áľíĄ║ú╔¬ď┌ŻË╩▄íÂŻŤ(jĘęng)Ł˙ůó┐╝łˇíĚËŤŇ▀▓╔ďLĽr▒Ý╩żúČí░͸Ϭ▀Ç╩ă┤ˇÁ─ÖCśő(gĘ░u)═Â┘YŇ▀͸îž(dĘúo)úČ┐Í╗┼ăÚżwĐŞ╦┘öU╔ó╦¨Í┬íúí▒

íííí╔§Í┴Ëđîú╝Ď▓┬ťyúČŻâr▒ęÁ°Á─▒│║ˇÍ¸╩╣╚╦Ëđ┐╔─▄╩ă├└┬ô(liĘón)âŽúČϲĂń¤ú═ű═Ę▀^┤˛ë║ŻârüÝżSÎo├└ď¬╩└ŻšěŤÄ┼Á─Á═╬╗íú╦╬°Ö▒°ĚÍ╬÷ŇJ×ÚúČ├└ç°ŻŤ(jĘęng)Ł˙Á─Ć═(fĘ┤)╠K͸Ϭ╩ă┘Y«a(chĘún)ârŞ˝Á─Ć═(fĘ┤)╠KúČ║▄┤ˇ│╠Â╚╔¤ÝÜĎ└┘ç│ČÁ═└ű┬╩Á─îĺ╦╔Ň■▓▀íú°ŘSŻ┤ˇĚ¨╔¤ŁqĽ■╩╣╚źă˛═Â┘YŇ▀îŽ═Ę├ŤţA(yĘ┤)Ă┌░l(fĘí)╔˙Îâ╗»úČĆ─°îŽ└ű┬╩╩đł÷Á─╣└ÍÁ«a(chĘún)╔˙Ň`┼đúČ▀M°Ë░ÝĹ├└ç°Á─╣╔╩đ║═é¨╩đúČîŽ┘Y«a(chĘún)ârŞ˝Á─╔¤ôPż═Ľ■«a(chĘún)╔˙śO┤ˇÁ─ë║ÍĂθË├úČ╔§Í┴?xʬ)■╩╣ŇűéÇ┘Y«a(chĘún)ârŞ˝Á─Ć═(fĘ┤)╠K│÷ČF(xiĘĄn)ě▓Ň█íúí░Żâr╔¤ŁqúČîŽ├└ŻŤ(jĘęng)Ł˙Ďď╝░┘Y«a(chĘún)ârŞ˝Ć═(fĘ┤)╠KĽ■«a(chĘún)╔˙│┴Íě┤˛ô˘úČ▀@ż═╩ă├└▓╗¤▓Üg┐┤ÁŻŻâr╔¤ŁqÁ─͸ϬďşĎ˛íúí▒

íííí┼cÖCśő(gĘ░u)Á─đđäËĎ╗Í┬¤Ó▒╚úČ╔óŢ║═îŹ╬´═Â┘YŇ▀Á─Ě┤Ë│╦Ă║§▓ó▓╗▀d╔źúČÁź▀@ż┐ż╣─▄ď┌ÂÓ┤ˇ│╠Â╚╔¤ÎˇËĎŻârÁ─║ˇĂ┌Î▀äŢúČ╚ďŤ]ËđŻY(jiĘŽ)Ňôíú┬ÜśI(yĘĘ)═Â┘Y╚╦ŘS╔˙ŇJ×ÚúČüćÍŮÁ─╔óŢéâŞ─Îâ▓╗┴╦ŘSŻđ▄╩đíúí░─┐ă░ŘSŻż═▀@śËú║ÖCśő(gĘ░u)Ë╚Ăń╩ă│Č╝ëÖCśő(gĘ░u)éâď┌┘uúČ╔óŢË╚Ăń╩ăüćÍŮÁ─╔óŢéâď┌┘IúČď┌═Â┘Y╩đł÷úČĆ─üÝÂ╝╩ă╚╦ÂÓÁ─Ď╗ĚŻĽ■│╔×Ú╠ŁôpÁ─Ď╗ĚŻúČŘSŻĎ▓═ČśËíúí▒

íííí╩┬îŹ╔¤úČÖCśő(gĘ░u)îŽ┐┤┐ŇÁ─łď│ÍĆ─Ăń│Íé}öÁ(shĘ┤)┴┐ż═┐╔ĎŐĎ╗░▀íú╚źă˛Îţ┤ˇŘSŻÍž│Í╔¤╩đŻ╗ĎÎ╗¨ŻSPDRííGoldííTrustÁ─ŘSŻ│ÍËđ┴┐ď┌╔¤Í▄╬ňťp╔┘┴╦7.2çŹúČ4ď┬ŻĄ́▀_ÁŻ138.2çŹÍ┴1090.27çŹúČ×Ú2009─ŕ9ď┬üÝÁ─ÎţÁ═╦«ĂŻíúŞŘËđ╩đł÷é¸ĐďĚQúČ╬┤üÝ╚řéÇď┬đí─Žîó┘u│÷200╚f░╗╦żŘSŻíú

ííííËóéÉŻśI(yĘĘ)ĂŻ┼_Ż╗ĎÎ▓┐Âş╩┬ŕĹŁh╔ţĎ▓ŇJ×ÚúČ╔óŢ»é┐˝┘IŻÍ╗Ľ■ţA(yĘ┤)╩żŻâr╚ď╬┤ĎŐÁÎúČí░ďçćľĎ╗Áę┘ĆŻ´ŚÁ─čß│▒═╦ťě║ˇúČŇlüÝŻË▒Pú┐ŤrăĎ╚˘╗ě┐┤ŘSŻârŞ˝îŽ├┐Ď╗┤╬QEÁ─Ě┤Ŭ(yĘęng)Â╝╩ăĎ╗┤╬▓╗╚šĎ╗┤╬úČŘSŻ╚§äŢ▒Ń┐╔ĎŐĎ╗░▀íúí▒

íííí┌ůäŢííđ┼Ë├ěŤÄ┼čoÁÎżÇ╗˛═Ă╔řŻâr

ííííÂ╠Ă┌ŻârÎ▀äŢôń╦Ě├ďŰxúČÚLĂ┌┐┤ŞŘ╩ă╚š┤╦ú║─┐ă░Żâr╩ăĚ˝┤Šď┌┼Ţ─şú┐ŘSŻ╩ăĚ˝┐╔▒▄ŰU┐╣═Ę├Ťú┐║ˇ╩đ͸îž(dĘúo)ĂńârŞ˝Á─îó╩ă╔╠ĂĚî┘đď▀Ç╩ăŻ╚┌î┘đďú┐

ííííĎ╗ĚNË^ŘcŇJ×ÚúČ┤╦┤╬ŘSŻŰmŻ^îŽÁ°Ě¨Ţ^┤ˇúČÁź¤ÓîŽÁ°Ě¨ĂńîŹ▓ó▓╗Ěă│ú┐ńĆłúČ╔đ▓╗─▄Ë╔┤╦┼đÂĘŻârĎĐ┤Š┼Ţ─ş╗˛?qĘ▒)ó▓Ż╚Ű┬■┬■đ▄═żíúż═╚š═Č╣╔Ă▒Á╚╚╬║╬Ď╗éÇ═Â┘YĂĚĚNĎ╗śËúČÍ╗ϬËđ┤ˇ┴┐═ÂÖC┘YŻÁ─┤Šď┌úČ─ă├┤╩đł÷ż═Ľ■│÷ČF(xiĘĄn)▀^čßÁ─┼Ţ─şŰAÂ╬úČĎď╝░▀^└ńÁ─ârÍÁ═ŢÁěŰAÂ╬íúŻŘâ╔─ŕâ╚(nĘĘi)ŻârÎţ┤ˇŁq̨ď°▒ĂŻŘ50%úČÂ╠Ă┌Á─╗ěŇ{(diĘĄo)đŔăˇ▒ě╚╗´@ČF(xiĘĄn)íú

ííííÁź╗ěţÖÜv╩Ě┐╔░l(fĘí)ČF(xiĘĄn)úČĆ─2001─ŕÚ_╩╝Á─┤╦ŢćŘSŻ┼ú╩đ¤╚║ˇ│÷ČF(xiĘĄn)▀^3┤╬┤ˇÁ─╗ěŇ{(diĘĄo)íúÁ┌Ď╗┤╬░l(fĘí)╔˙ď┌2006─ŕúČç°ŰHŻârĆ─Ş▀Řc730├└ď¬╗ě┬ńÁŻ542├└ď¬úČ╗ě┬ń┤ˇ╝s26%ú╗Á┌Â■┤╬░l(fĘí)╔˙ď┌2008─ŕŻ╚┌´L(fĘąng)▒ęĽrĂ┌úČŘSŻ¤˛¤┬╗ěŇ{(diĘĄo)┴╦34%íú°▒ż┤╬ŘSŻ╩đł÷Îţ┤ˇ╗ěŇ{(diĘĄo)Ď▓âHď┌17%ΡËĎíú╩└ŻšŘSŻůf(xiĘŽ)Ľ■ŇJ×ÚúČ─┐ă░ŻârÁ─¤┬Á°Í╗╩ă│Í└m(xĘ┤)╔¤Łq▀^│╠ÍđĎ╗┤╬̨Â╚Ţ^╔ţÁ─Ň{(diĘĄo)Ňű°ĎĐúČÎď2001─ŕÚ_╩╝Á─ÚLĂ┌╔¤đđ┌ůäŢ╚ď╬┤╩▄ÁŻĂĂë─íú

íííí▓╗âH╚š┤╦úČËđîú╝ĎÍŞ│÷úČŰAÂ╬đď╩đł÷═ÂÖC▓┘θÁ─ń÷ťuďšĎĐď┌ŘSŻ╩đł÷╚Ž│÷Ď╗ëKârÍÁ═ŢÁěúČ░ÚŰS╚źă˛đ┼Ë├ěŤÄ┼Ě║×E╦«╬╗▓╗öÓ╔řŞ▀úČŘSŻÁ─ârÍÁ═ŢÁě╠ěҸîóďŻ░l(fĘí)├¸´@íúç°ŰHěŤÄ┼ˇw¤Á┤Šď┌╠ý╚╗╚▒¤Ţîž(dĘúo)Í┬ŘSŻÚLĂ┌Î▀┼úÁ─┌ůäŢ▓╗Ľ■Ş─Îâíú

ííííď┌╦╬°Ö▒°┐┤üÝúČ┘FŻî┘Á─ćľţ}ĂńîŹ╩ăěŤÄ┼ˇw¤ÁÁ─ćľţ}íúÍ╗ϬŻŤ(jĘęng)Ł˙Ć═(fĘ┤)╠K╗¨ÁA(chĘ│)Ď└╚╗▓╗ýľ╣╠úČ─ă├┤ŻË¤┬üÝ└^└m(xĘ┤)ËíÔn┐╔─▄ż═╩ă╬ĘĎ╗▀xô˝íú°╬┤üÝ20Í┴30─ŕâ╚(nĘĘi)úČ├└ﬤ┬│┴╩ă▒ě╚╗ŻY(jiĘŽ)╣űúČĂ╚Ë┌├└ď¬┘HÍÁÁ─ë║┴ŽúČŞ¸ç°Ň■Ş«╝Ő╝ŐÎĚ╝Ë│Č░l(fĘí)ěŤÄ┼ËÍĽ■═Ă╔ř╚źă˛đď═Ę├Ťíú

íííí°ŘSŻÎď╣┼ż═╩ă╦¨Ëđ╔╠ĂĚÍđ┴¸äËđďÎţ║├Á─íú╦╬°Ö▒°ŇJ×ÚúČď┌Ż╚┌╬úÖC║═ěŤÄ┼Ĺ(zhĘĄn)áÄşh(huĘón)ż│¤┬úČ═Â┘YŻŃyÎţÍěϬÁ─ďşĎ˛▓╗╩ă┐╔Ď└┐┐▓ĘäË┘Ź╚í▓ţâr╗˛?qĘ▒)Ž┐╣═Ę├ŤúČ°╩ăϲ┘FŻî┘╩ăÎţËđ─▄┴ŽîŽŤ_╚źă˛ěŤÄ┼ˇwÍĂÍě┤ˇ╚▒¤Ţ´L(fĘąng)ŰUÁ─═Â┘YĂĚíú

íííí▀~┐╦áľíĄ║ú╔¬Ď▓ŇJ×ÚúČ▀@▓ʤ┬Á°╩ăĽ║ĽrÁ─úČÍđÚLĂ┌┐┤ĂńârŞ˝▀Çîó╔¤đđúČŘSŻîŽŤ_═Ę├ŤÁ─╣Ž─▄▓╗Ľ■ÎâúČ╚š╣űîŽ╝łÄ┼ˇw¤Á┤Šď┌Ď╔Ĺ]Á─ďĺúČ┘Ć┘IŘSŻËđ▒▄ŰUÁ─θË├íú╚f▓ęđÍÁ▄┘Y«a(chĘún)╣▄└Ý╣ź╦żÂş╩┬ÚLŰ°╠ęĎ▓ŇJ×ÚúČÚLĂ┌üÝ┐┤úČç°ŰHđ┼Ë├ˇw¤Áîó│Í└m(xĘ┤)äË╩ÄúČĎďÜWď¬║═├└ď¬×Ú┤˙▒ÝÁ─ç°ŰHđ┼Ë├ěŤÄ┼Űy╠Ë┘HÍÁ├Ř▀\úČθ×ÚĂńîŽ┴ó├ŠÁ─ŘSŻârŞ˝▒ěÂĘ╔¤Łqíú

íííí▓╗âH╚š┤╦úČŰ°╠ęŇJ×ÚúČ┐┤ÂÓŘSŻÁ─Ď╗éÇ╗¨▒żÁ─Á└└ÝúČ▓╗ď┌Ë┌ŘSŻÁ─╔╠ĂĚârÍÁúČ°ď┌Ë┌ĂńŻ╚┌ĎÔ┴xíúí░╚š╣ű░ĐŘSŻ«ö│╔Ď╗ĚN╔╠ĂĚÁ─ďĺúČ┐╔ĎďŇJ×Ú┤Šď┌┼Ţ─şíúÁź╩ă╚š╣ű─Ń░Đ╦Ř«ö│╔Ď╗ĚNěŤÄ┼üÝ┐┤úČϲ×Ú╚ź╩└ŻšÄÎ░┘éÇç°╝ĎÁ─ěöŞ╗úČÂ╝Ť]ËđŮkĚĘË├Ď╗éÇĂŇ▒ÚÁ─ěŤÄ┼üÝ║Ô┴┐úČŘSŻÎ¸×ÚĎ╗éÇârÍÁŢdˇwÁ─ďĺúČÚLĂ┌Ď└╚╗┐┤║├íúí▒