鑒于存款大規模流出,10月四大行新增貸款量縮水,預計10月全行業信貸投放將低于去年同期。同時,從長期來看,隨著利率市場化的推進和金融脫媒的加快,中長期貸款增速將放緩,占新增貸款的比重或難以恢復到以往水平。

據市場消息,截至10月28日,四大行當月新增人民幣貸款僅1250億元,較上月同期的1600億元縮減逾兩成,當月四大行存款流失達1.8萬億元,而9月為流入1.2萬億元。

今年監管層對信貸總量管控較嚴。9月末央行曾對各大行進行窗口指導,叫停了部分銀行的票據貼現業務,以限制銀行通過票據貼現實現信貸沖刺,并要求金融機構按3:3:2:2的比例進行信貸投放。若按上半年新增貸款量測算,今年信貸規模約為8.1萬億元,三季度為1.87萬億,則四季度貸款月均投放量在4500億元左右,因此我們預計10月新增貸款將低于去年同期水平,規模或在5000億元左右的水平。

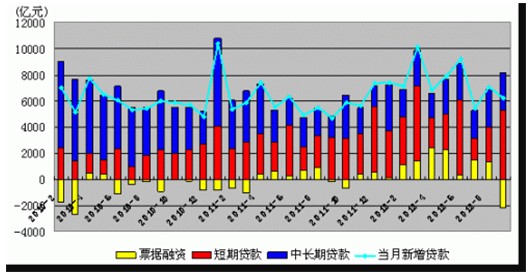

今年10月新增貸款將低于去年同期水平(單位:億元)

注:標*號數據為預測值

信貸結構方面,

9月末因央行的窗口指導,當月票據融資-2169億元,為自去年11月以來的首次負增長。而據相關媒體報道,10月末一些銀行大量買入票據,以用足貸款額度,當月票據融資有望轉正,10月中長期貸款占新增貸款的比重或將低于上月。

9月票據融資負增長

在利率市場化不斷推進的背景下,金融機構客戶普遍將業務重點轉移到議價能力較弱的小微企業和高新技術企業,客戶下沉漸成趨勢。

同時,金融脫媒加速,具備條件的企業更愿意通過直接融資獲得廉價的資金。數據顯示,今年前10月,企業債券發行量達到6265億元,超過去年全年的3501億元。因此,長期來看,中長期貸款增速將放緩,占新增貸款的比重或將難以恢復到以往水平。