|

| 資料照片 |

|

亞洲金融危機12年后,索羅斯再度現身,似乎讓沸沸揚揚的“熱錢涌入說”有了最具說服力的證據。

許多機構預期,未來一年,美元量化寬松政策和歐洲債務危機,就像蝴蝶的兩只翅膀,互相給力,共同扇動全球資本在不同區域大進大出,引發局部甚至是全球市場大幅動蕩。

“蝴蝶效應”,一只蝴蝶在巴西扇動翅膀,有可能在美國的得克薩斯引起一場龍卷風。而目前美元量化寬松政策和歐洲債務危機,儼然就是撩動世界經濟的蝴蝶翅膀,扇動全球資本在不同區域大進大出,引發局部甚至是全球市場大幅動蕩。

全球資產價格大幅震蕩

“震蕩”不再只是插曲,而是隨時可見,成為當前國際市場的主旋律。

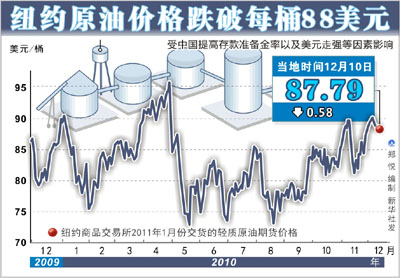

12月8日,國際市場上演了這樣一幕,現貨金價、銀價紛紛走高,銀價更是創30年來歷史高位,漲至30.650美元。僅幾個小時之后,金銀雙雙劇跌,銀價一度跌至28.42美元,前后幾個小時,跌幅超過7%。

對于瞬息萬變的國際市場來說,這并不新鮮。而對于眼下的國際市場來說,這種大起大落更是隨時在上演。無論是股市、債市還是大宗商品市場,已被危機敲打得脆弱不堪的市場神經,繼續面臨來自四面八方的喜與悲,于是,“震蕩”不再只是插曲,而是隨處可見,成為當前國際市場的主旋律。

最近一周,全球國債收益率漲至近半年高位;德國10年期國債收益率也達3.01%;日本5年期國債收益率更創出兩年來最大升幅,升至1.24%。特別是美國債市,日成交逾萬億,是世界最大的金融市場,而10年期國債又被視為標桿,其收益率變動直接影響龐大資金的進出,對國際金融市場之影響不言而喻。

市場分析人士認為,近期美債收益率飆升,在股市、商品、外匯市場都已有明顯反應,而其上漲原因也較為復雜,通脹預期升溫、美國財政赤字持續高企等因素共同作用導致債息上揚。

“美聯儲加推第三輪量化寬松措施(QE3)阻力較大,也成為債息上漲的動因。”巴克萊銀行分析師路德表示,事實上,今年6月,美聯儲發表經濟不明朗言論之后,美債收益率便節節下挫,而后聯儲局將到期的MBS回籠資金用來買債,進一步推低債息,至10月7日達到今年新低,之后至今都呈上揚之勢,且升幅有加速跡象,若QE3推出可能性降低,會進一步刺激債息上漲。

野村證券的分析報告認為,歐債危機陰云密布也是債息上漲的誘因之一,近時歐洲有關國家債務危機的信息,連同德國拍賣40億歐元2年期債券需求疲弱,拖累10年期德債收益率7個月來升至3%水平,同時,英國金邊債券期貨創新低,其他主要國家的債息亦急速上揚。

美元量化寬松政策和歐債危機也正在導致全球主要股票市場的大幅震蕩。11月底,愛爾蘭突然表態,愿意接受歐盟和國際貨幣基金的援助,這本該是一個利好,國外大宗商品電子盤,原油等大宗商品都出現了紅盤。但后來市場風雨突變,外圍股市以及大宗商品市場均出現較大幅度調整。投資者擔心,愛爾蘭的債務問題只是歐元區的冰山一角,其它國家也同樣面臨著類似問題。即便愛爾蘭最終得到救助,但也無法掩蓋整個歐洲的債務問題。

分析人士表示,今年年初的A股和大宗商品市場調整,直接的觸發因素就是歐債危機。在此背景下,避險資金紛紛買入美元,美元指數出現了一波大反彈,大宗商品市場出現大幅調整。而受歐債恐慌影響,A股更是出現連續大跌,在這個期間內,A股的表現還遠不如歐債發生地的英、法、德等國家的股市。

市場人士注意到,環球債息急漲對環球金融市場會產生較大沖擊,同時,亦會對實體經濟造成影響。在量化寬松政策下,美元超量濫發、貶值,拉高美元標價的大宗商品價格。

數據顯示,2010年7月至10月份,國際市場能源、農產品、原材料、金屬和礦藏等價格環比已累計上漲7.6%、17.6%、11.4%和21.1%,其中,10月份當月能源、農產品、原材料價格環比分別上漲6.3%、5.9%、7.9%,而且加速上升態勢明顯。

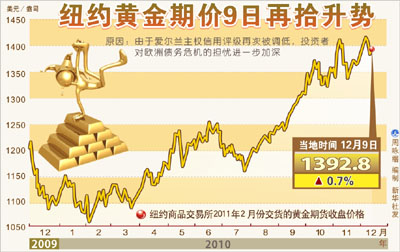

去年11月美聯儲實施第一輪量化寬松政策后的12個月內,黃金價格上漲了44.5%。而近來,美國第二輪量化寬松又提振貴金屬,黃金頻創新高,白銀亦漲至30年高位,貨幣刺激將提振工業需求的預期同樣推動銅價觸及逾兩年高位。

在能源、原材料及部分農產品嚴重依賴進口這樣一種貿易結構下,國際市場上大宗商品價格的上漲將直接和迅速地傳導至我國,引起國內價格水平的上升。10月份,我國工業品出廠價格指數(PPI)以及原材料燃料動力購進價格分別上漲5.0%和8.1%,漲幅比上月擴大0.7和1.0個百分點。

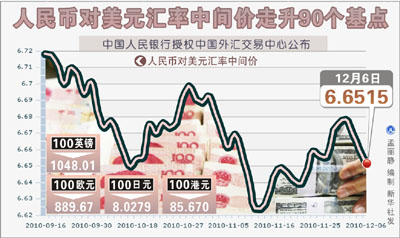

引起國際機構和分析人士關注的另一個重點是,新興市場資產價格和實體經濟正在受到外來因素的負面影響。最近一月,美元的下跌不斷激勵著與其相關的所有非美貨幣的全線上漲,其中新興經濟體成為了“重災區”。

摩根大通和美林分析,由于當前歐美國家的利率水平偏低,二次量化寬松所釋出的龐大資金動能,勢必將尋找收益較高的投資工具,新興市場債不僅兼具較高信評與較穩健收益,加上到期殖利率仍遠高于美國公債與投資等級公司債,自然成為市場最吸金的焦點之一。

市場人士注意到,從2009年開始,巴西雷亞爾和南非蘭特對美元已經上漲了37%和36%,在亞洲,泰銖和馬來西亞林吉特漲幅也達到10%,韓元的漲幅已經超過7.6%,印度盧比一個月的漲幅就接近5%。良好的經濟前景和誘人的匯差將新興市場變成了流動性逐利的戰場。

“美元”與“歐債”效應耦合

許多國際機構紛紛作出判斷,美國N次寬松都有可能,已有預測稱,下一輪的規模很可能達到4000億美元。

12月5日,美國哥倫比亞廣播公司播放了美聯儲主席伯南克再露“寬松”決心的訪談。他表示,就眼下形勢看,美國失業率回歸到5%至6%的正常水平還需要4到5年。若現狀得不到改變,量化寬松的實際規模很可能高于6000億美元。

伯南克此話一出,那些還在為應付第二輪量化寬松焦頭爛額的人們不得不又開始尋思:直升機先生準備何時開始第三輪“撒錢”?

巴克萊銀行一位分析師此前表示,“如果沒有第二輪寬松,美國經濟可能更壞,而且只要經濟沒有好轉,第N次量化寬松都有可能。”這一論調正中伯南克的“下懷”。伯南克隨即表態,有可能收購更多的債券。這就意味著第三次量化寬松的來臨只是時間問題。

許多國際機構紛紛作出判斷,美國N次寬松都有可能,已有預測稱,下一輪的規模很可能達到4000億美元。

德意志銀行全球分析師高登表示,“美國官員的講話實在是在為量化寬松找借口。量化寬松表面上是美國‘自掃門前雪’,本質卻是一種‘以鄰為壑’的貨幣貶值政策。”

“遠遜于預期的非農數據很可能令投資者對美聯儲實施第三輪量化寬松措施預期升溫。”富國銀行外匯策略主管尼克表示,美國經濟想徹底從泥潭中走出,尚需時日,這是作出繼續刺激政策的主要原因。

與美國量化寬松政策并行的,還有歐債危機。最近一周,全球的市場機構都注意到,盡管歐盟與國際貨幣基金組織(IMF)12月初推出了總額為850億歐元(約合1110億美元)的愛爾蘭緊急救援方案,首次按下歐洲金融穩定工具(EFSF)的觸發器,但歐洲市場的動蕩并未因此而得到平息,有跡象顯示歐洲的主權債務危機正在歐元區擴散,投資者正在將其注意力從脆弱的歐元區邊緣國家轉向了像比利時、法國、德國這樣的國家。

歐洲央行行長特里謝12月2日宣布,繼續維持1%的基準利率,并將對銀行的長期流動性措施再延長3個月,而原本這個計劃要在下月初結束,另外還將購買歐元區國家的國債。盡管特里謝極力否認這是美國量化寬松政策歐洲縮小版的說法,但是這是在有點“遮羞”的味道。

野村證券全球首席經濟學家保羅·謝爾德表示,“緊急計劃會侵蝕政策可信度,而信譽正是政策效力的基礎。”他說,令人擔心的是,歐洲決策者啟動緊急計劃來援助遭市場圍困的愛爾蘭具有危機事件的所有熟悉標志,未來的局勢有可能朝著這個方向演變。

由于投資者質疑比利時削減債務的能力,記者注意到,11月30日布魯塞爾時間17時10分,比利時與德國10年期國債收益率之差擴大至139個基點,為1993年以來最高水平;比利時的國債保險成本——信用違約互換(CDS)的價格也連續第二天創新高。當天德國的債務違約擔保成本也上升至今年5月份以來的最高水平,法國10年期國債收益率則最高攀升至3.247%,為6個多月來最高水平。

經濟學家卡斯滕·布瑞斯科表示,隨著投資者捫心自問誰是下一個請求援助的國家?比利時已經轉變為焦點。“雖然基于經濟基本面沒有什么理由擔心(比利時),該國的債務水平和政治上的不確定性卻增加了市場的投機。(該國與德國10年期國債收益率的利差)已經處于壓力水平。”布瑞斯科如是說。數據顯示,比利時公共債務占GDP的比例正接近100%,遠遠超過《穩定與增長公約》中規定的60%的上限,且明年共有650億歐元的債券和票據將到期。

最近一周,德意志銀行、野村證券、中國銀行等國際權威市場機構紛紛發布報告稱,美元和歐債危機的“蝴蝶效應”正在全球扇動流動性陷阱。

全球資本或將大遷徙

未來一年,美元量化寬松政策和歐洲債務危機,就像蝴蝶的兩只翅膀,互相給力,共同扇動全球資本在不同區域大進大出,引發局部甚至是全球市場大幅動蕩。

走進位于香港中環的國際金融中心,位于35層的一處400多平方米的辦公區外,一面嶄新的指示牌會引入眼簾,“SFMHKManagementLimited”(索羅斯基金香港辦事處)。

據知情人士透露,為了籌建這個辦事處,索羅斯準備了足足10個月。今年3月24日,他在香港注冊成立了一家基金管理公司,入股資金為3500萬港元(約合人民幣3000萬元)。但有媒體稱,他最終帶到香港的資金約為90億美元(約合人民幣600億元),約占索羅斯基金資產總額的1/3。在負責人名單中,有兩名華人猛將:來自內地的戴霽昕已為索羅斯工作長達10年之久,現為索羅斯基金投資組合經理;詹姆斯曾任著名對沖基金“老虎基金”亞洲分支的董事總經理,去年11月加入索羅斯基金。據悉,早在今年年初,此二人就已坐鎮香港,開始招聘熟悉內地和香港市場的基金經理。

亞洲金融危機12年后,索羅斯再度現身,似乎讓沸沸揚揚的“熱錢涌入”說有了最具說服力的證據。

許多機構預期,未來一年,美元量化寬松政策和歐洲債務危機,就像蝴蝶的兩只翅膀,互相給力,共同扇動全球資本在不同區域大進大出,引發局部甚至是全球市場大幅動蕩。

中國銀行、德意志銀行等機構認為,二次量化寬松計劃符合市場預期,全球流動性將持續泛濫。受其影響,美元中期可能仍疲軟,全球流動性過剩將促使資金流向新興市場。

在中國,2010年第三季度新增外匯儲備1940億美元,創1997年以來的單季新高。其中,三季度中國的貿易順差為653億美元,實際利用外資額為229.1億美元,因主要貨幣相對美元升值和因資產價格變動導致以美元計的外匯儲備資產增加約867億美元。這樣,新增外匯儲備中仍有190.9億美元的增加額無法解釋。增加的1940億美元外儲中有1005億美元是9月份新增的,那么無法解釋的部分就更大。

美國11月初宣布第二輪量化寬松后,業內人士預計,最近兩個月內流入港股的熱錢高達8500億港元,其中除了參與新股配售,還直接購買股票。在熱錢的推動下,港股一舉突破了24000點。高盛預計未來12個月里,香港恒生指數最高可達29000點。

美銀-美林在調查了283名基金經理(共掌握4920億美元)后發現,他們中的49%都重倉持有新興市場的股票,這一比重達到2009年以來最高水平,僅僅有3%的人重倉歐洲股票。而幾乎所有的被調查者都在減倉美國和日本股票。

摩根大通已上調新興市場2010年全年度流入的預估金額,由500-550億美元上調至700-750億美元。美國新興市場投資基金研究公司表示,即便近來新興市場債隨著全球風險意識升高而稍有回落,但資金卻仍持續進駐,顯示市場對于新興債仍具有相當信心。

中國銀行國際金融研究所發布認為,從第四季度開始,全球通脹壓力將會逐步積累,并可能在2011年爆發。中行表示,金融市場正在從不穩定狀態向安全狀態過渡,未來幾個季度系統性風險將持續下降。由于全球實體經濟已經超過危機前水平,通脹壓力將從四季度開始顯現。全球通脹壓力將會逐步積累,并可能在2011年爆發。

“美元貶值趨勢還未結束。”德意志銀行全球市場分析師高登指出,通脹率和失業率明顯偏離適度水平是美聯儲推行二度量化寬松政策的原因,政策雖然兌現,但若上述問題不能得到解決,市場預期未來寬松政策還會繼續,因此美元弱勢不會在短期內扭轉,全球流動性過剩格局還將繼續。

機構視點

國際權威機構總體認為,歐洲債務危機將在未來一年里引發全球資本大遷徙。IMF的一份研究報告報告說:“歐洲形勢的負面發展將會擾亂全球貿易,外貿依存度高的亞洲經濟體也將受到牽連。”報告表示,歐洲的信用危機會通過全球資金市場的管道,“顯著擴散”到世界其他地區。倚賴資金市場融資的銀行都會受到沖擊。

中信建投:新的量化寬松預期帶來的流動性預期高點已經過去,但是考慮到美聯儲實施量化寬松的目標旨在推動潛在通脹的上升與長期價格的復脹,明年量化寬松的實施將常態化與擴大化,因此明年還會出現流動性預期的新高點。

國泰君安:美元指數將弱勢震蕩,2011年美國的基準利率將持續維持在目前的低位,由此決定了全球的流動性將持續泛濫,資產價格,尤其是新興市場國家的資產價格外來資本大規模進入的背景下持續孕育泡沫,并有可能在資本大進大出中風險上行。

亞洲發展銀行:出于對債務危機以及可能的溢出效應的擔憂,世界股市最近接連暴跌。盡管希臘危機不至于對中國經濟產生太多直接沖擊,但危機的“蝴蝶效應”也不避免地對中國乃至整個世界經濟復蘇帶來消極影響。這種負面影響將在未來一年里進一步顯現。

野村證券:鑒于債務危機使得人們對歐元資產的偏好發生明顯轉變,全球投資者正不斷撤離歐洲債券市場,而這種大規模的資本轉移很可能加大世界資本市場的震蕩。